中年危機來臨,被迫告別職場怎麼辦?

想提早退休,該提前多久準備退休金?

退休後要用指數化投資還是存股領股息?

沒有了工作要怎麼找生活重心?

教你如何準備退休、面對退休、享受退休

「嫺人的好日子」版主,親自走過退休黑暗期的真摯告白

給想提早退休的你:退休金準備不足、理財不夠成熟,不要輕易退休

給擔心退休的你:退休準備愈早開始愈好,但中年開始也不嫌晚

給即將退休的你:安排好自己的時間,否則你的時間可能會被別人安排

想提早退休,該提前多久準備退休金?

退休後要用指數化投資還是存股領股息?

沒有了工作要怎麼找生活重心?

教你如何準備退休、面對退休、享受退休

「嫺人的好日子」版主,親自走過退休黑暗期的真摯告白

給想提早退休的你:退休金準備不足、理財不夠成熟,不要輕易退休

給擔心退休的你:退休準備愈早開始愈好,但中年開始也不嫌晚

給即將退休的你:安排好自己的時間,否則你的時間可能會被別人安排

人到中年,最擔心的就是職場危機

49歲時,她真的遇到了

從金融業高層,變成「女的閒人」

沒做好準備就退休,她度過了一段暗黑的適應期

工作近30年卻突然沒了名片,該如何自處?

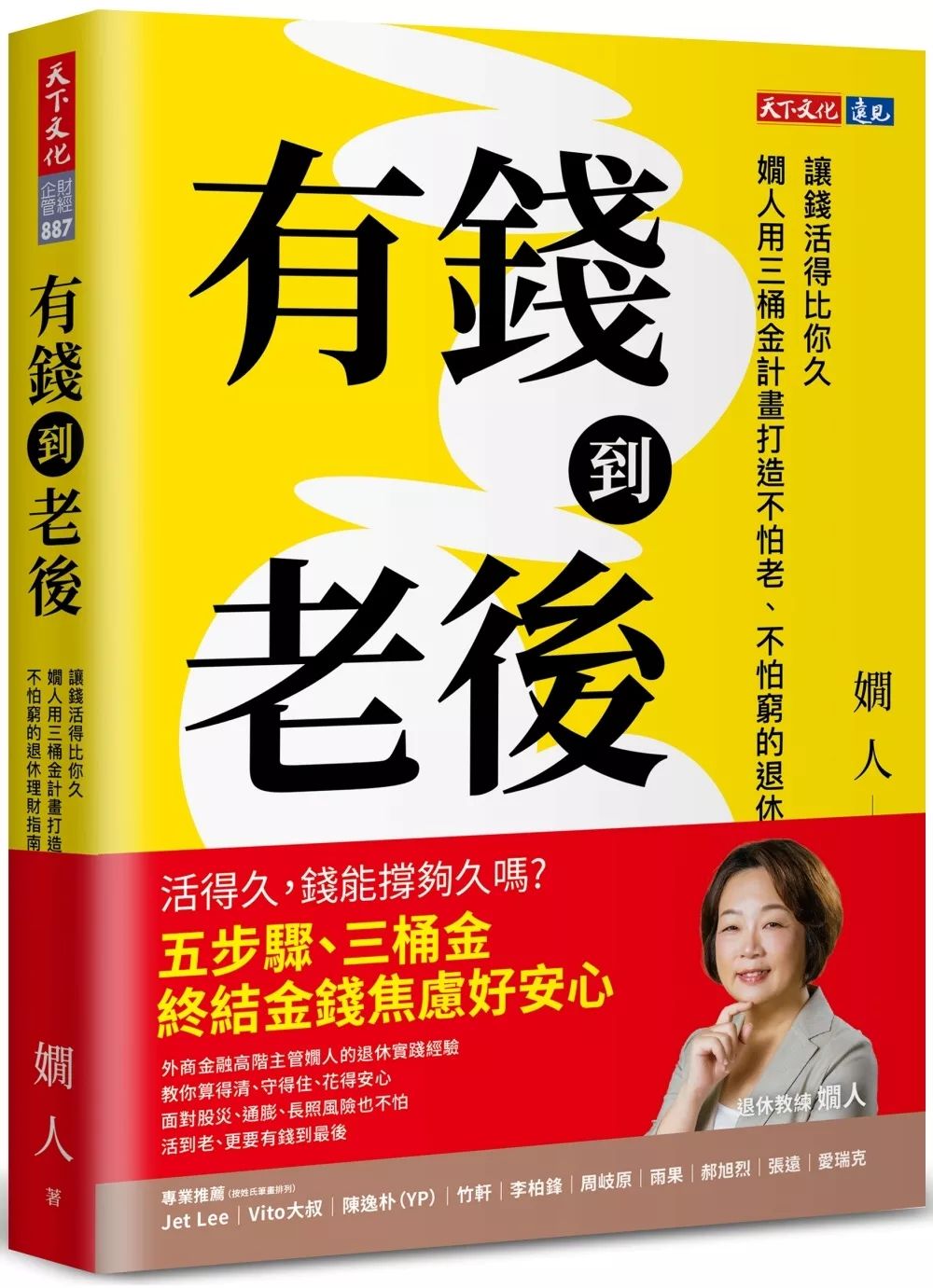

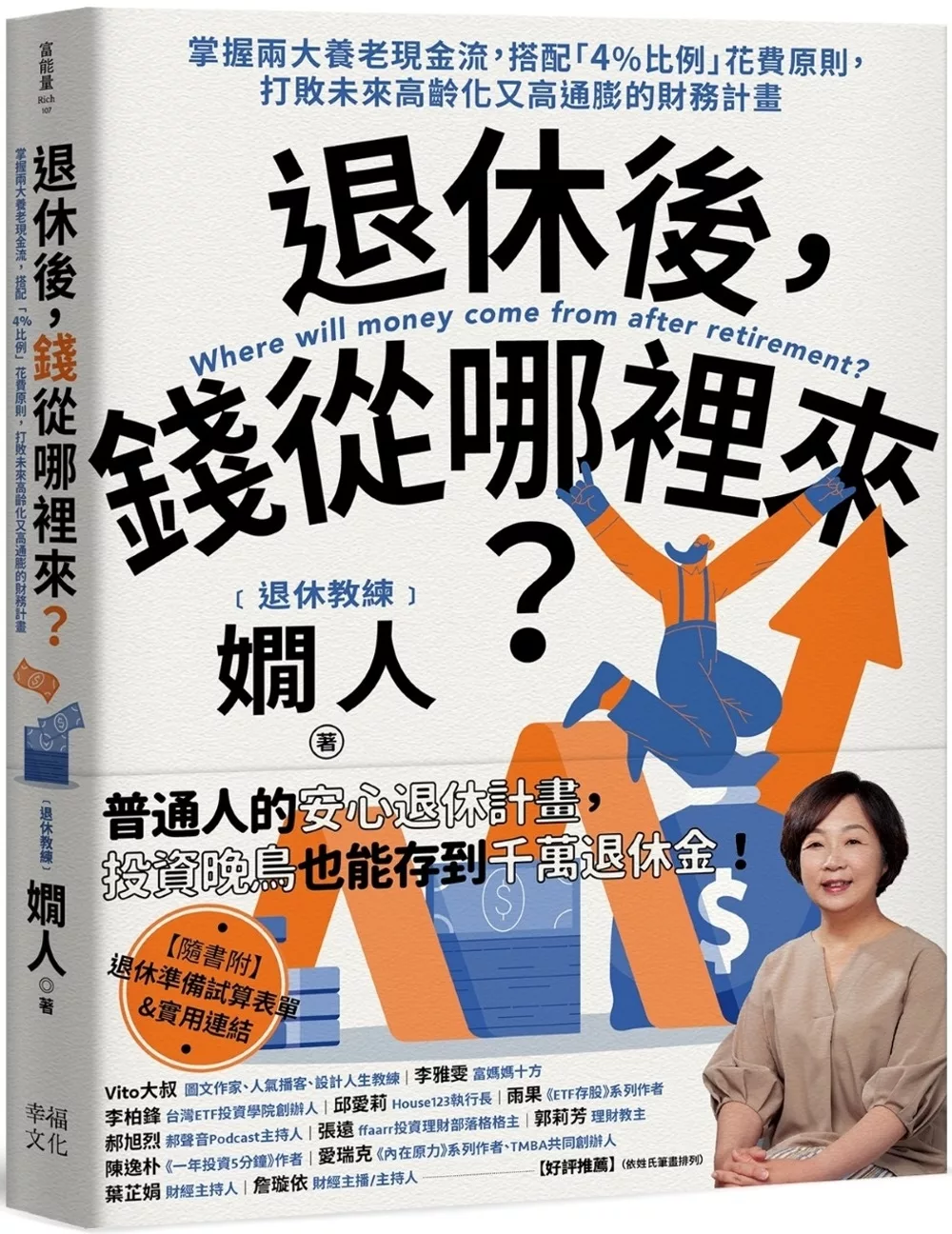

萬一不小心活到100歲,退休金夠不夠撐到最後?

她打起精神,認真重整財務

將這段摸索與適應的經歷如實記錄下來

尤其在退休後,最擔心的就是「錢」

在調整投資配置後,她不再擔心未來錢不夠用

且經過退休這5年來的花用

至本書寫作的時間點,她的資產還比剛退休時增加

也建立起股債配息的被動收入

她自己意外提早退休

但是她不想鼓勵「FIRE」

(FIRE:Financial Independence, Retire Early;財務獨立,提早退休)

她只想鼓勵「FI」

不管要不要提早退休,都要早一點有計畫地達成財務自由

讓人生擁有重新選擇的權利

這本書從一名提早退休過來人的實際經驗

分享一個如何務實規畫

然後可以在退休後「不必擔心退休金燒光」的理財方法

理財也不是只有投資

還包括妥善地控制消費預算,讓退休財務健全地上軌道

本書也精燉了給中年人的心靈雞湯

希望讓你為人生難免的意外做最好的準備

▋本書重點

1.退休後的理財,「指數化投資法」和「股息投資法」哪個好?

想要穩健的遵循指數化投資,又想買個股領股息過生活,兩種投資法都採用行不行?且看嫺人親身經驗分享。

2.想為退休架構資產配置卻擔心股債雙跌,怎麼辦?

投資股市追求報酬率,同時搭配債市投資以減緩波動,看似完美的股債資產配置,遇到像是2022年出現的股債齊跌,該怎麼面對?

3.「4%法則」計算出來的退休金,真的夠用?

從美國流行起來的4%法則,是指每年從退休金提領4%,同時退休金要採取穩健的資產配置。看似簡單,實際使用時要非常小心,如果遇到高通膨、股債都不給力,難免擔心退休金會提早花完。掌握4%法則使用重點,讓退休生活更安心!

4.希望退休金照顧你終老,用5個步驟走向財務自由

Step1:養成記帳習慣,掌握開銷,踏出財務規畫第一步

Step2:預估退休費用,花錢更踏實

Step3:了解現況,定期檢驗資產負債狀況

Step4:計算能夠財務自由的退休金數字,讓未來清晰可見

Step5:建立退休金計畫,完整退休準備的最後一塊拼圖!

5.規畫退休要經歷5個階段,提前準備就能從容應對

退休前分為3階段,必須開始準備退休金和培養興趣,為退休生活打好基礎。退休後則要經歷2個階段,逐步適應與調整,過上你想要過的人生。

6.不想虛度退休生活?定主軸、列清單,讓日子更有趣

4個理由告訴你,為何該在退休前就開始思考如何安排好退休生活,降低退休的失敗率。再提供你2個方法、8個點子,讓不用工作的日子,也能每天有好幾個起床的理由,每天有幾件想做的事。

▋讀者專屬【退休規畫工具包】免費下載

1.各項退休數字快速試算表(年化報酬率換算、設定目標後每個月需要存多少錢?每個月投入一筆錢會需要多少年可以達成目標?)

2.退休費用預估試算表

3.退休準備金資產負債表

4.「4%法則」簡易試算表

5.現金流試算表

?