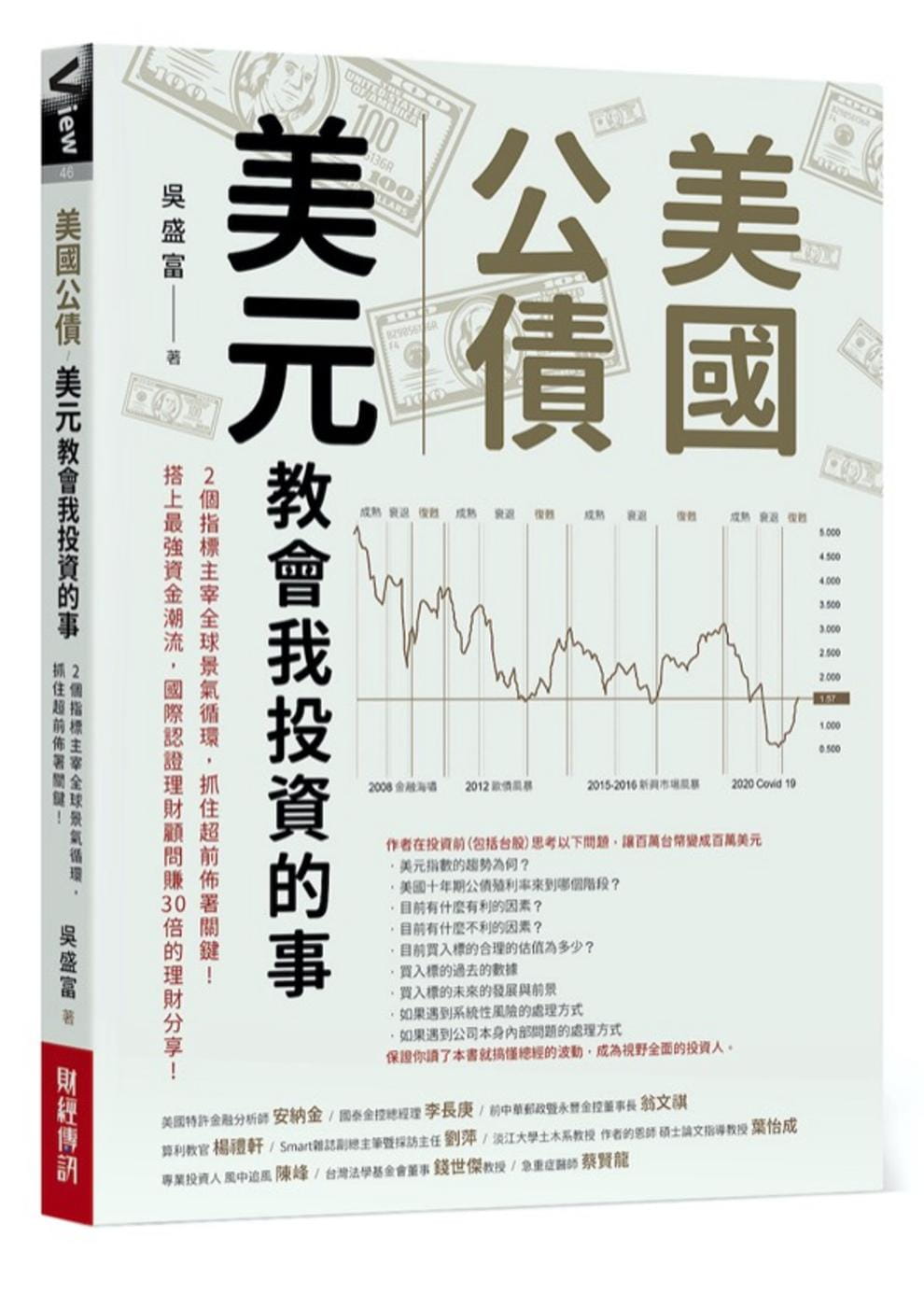

投資時考慮總體經濟因素,必定符合喜歡綜觀全局的投資者。然而,投資人平日要操心的事務繁多,難以周全考量總體經濟的千絲萬縷。

?

事實上,影響投資層面的總體經濟指標,只需要關注「兩個」重點即可。

作者僅以美國「十年期公債殖利率」及「美元指數」,便能掌握全球重要投資商品的波動。

?

在 Covid-19 期間,作者帶領 500 位客戶躲過市場風暴,並於低點買入,使散戶也能輕鬆達成年化報酬率20%的成績。

?

2020年3月18日,受新冠肺炎疫情影響,全球股市自高點大幅下跌 30%,多數投資人對股市後市感到茫然。

?

然而,作者透過美國十年期公債殖利率,看出了市場的端倪。2020年1月,美國十年期公債殖利率約為 2%,快速下降至 4 月 18 日的0.5%,隨後開始反彈。美國十年期公債殖利率的低點(即公債價格的高點),正是無風險利率循環衰退期與復甦期的分界點。

?

此處所謂的無風險利率循環,指的是美國十年期公債殖利率的循環。它不僅是景氣循環的表徵,更能準確判斷風險性資產(股票、投資等級債、高收益債券、特別股、普通股)與避險性資產之間的波動關係。簡而言之,了解無風險利率循環,投資人便能在股市高點賣出股票,轉而買進處於低點的公債商品。

?

在美國十年期公債殖利率走低的階段,代表市場對後市的看法保守,資金從與景氣高度相關的股市,轉向無風險的公債,推高公債價格(使殖利率下降)。一旦公債價格觸及高點(殖利率觸及低點),則代表資金開始流入股市,景氣出現好轉跡象。無風險利率循環的復甦期,可依通膨是否發生,進一步區分為前期與後期。

?

接著,當美國公債殖利率觸及高點後(即債券價格跌至最低點),美國公債殖利率開始緩步下滑,股票與美國公債同步上漲,此階段被作者稱為成熟期。

?

部分投資人可能認為,台灣的投資與美國的無風險利率循環關聯不大。然而,美國是當今全球最強大的國家,美元又是全球最關鍵的貨幣。因此,掌握美國的無風險利率循環,對於推估台灣的經濟情勢,具有相當高的參考價值。

?

投資人若能清楚判斷當前的無風險利率(美國十年期公債殖利率)循環階段,是成熟期、復甦期還是衰退期,便能做出更精準的投資決策。除了美國十年期公債殖利率,美元指數是另一個必須考量的要素,它影響資金在全球的流動。美元指數走高,不利於新興市場股市及原物料商品;反之,美元指數走低,則有利於這些市場。

?

本書特色? ? ? ? ? ? ? ? ? ??

?

新增關鍵內容,協助讀者掌握激變中的局勢

本書增訂版中主要新增了幾個部分:1.技術分析 2.認識台灣 3.美股、美債、美元三崩的歷史4.美債的爭議 5.認識台灣6.認識黃金。這些都是全新的內容,補足當初書籍不足的部分。

?

針對 2024、2025 年最新發展進行說明

近兩年來,美國公債殖利率曲線倒掛結束,美股估值創下新高(標普 500 指數本益比接近 25),美元指數走高但利率走低,呈現股市崩盤的前兆。本書初稿完成於 2021 年,在之前(2020 年 3 月)美國無風險利率由衰退轉為復甦(亦可視為景氣循環的復甦期)。增訂版延續先前的分析,並針對最新發展進行說明。

?

環境時時刻刻都會改變,正如同2022年發生了50年為週期的一次大升息,從2008年之後很罕見的強通膨持續,造就了近十多年來基準利率最高的一個時期。但是有潮起一定會有潮落,高利率與通膨也會因為時間環境轉變,加上人口結構的高齡化,漸漸回歸到常軌,常軌是什麼?合理的利率區間:基準利率2.5%至3%。

?

透過本書的知識,讀者能輕鬆掌握無風險利率循環及景氣的變化,將無風險利率循環從理論轉化為實際體認。

?

關鍵指標掌握總體經濟變動趨勢

總體經濟的變化複雜多樣,但美國作為全球最強大的國家,投資人只需掌握美國的關鍵數據,便能了解全球的景氣循環。其中,最重要的兩個指標為美國十年期公債殖利率與美元指數。

?

由於美國的經濟成長由消費驅動,投資人若想進一步了解其消費力道的強弱,可觀察以下指標:

?

•初領失業救濟金

•製造業、服務業採購經理人指數(PMI)及其細項

•消費數據

•可支配所得

掌握資產輪動,創造穩定的投資收益

景氣循環的不同階段,會影響各類金融資產的漲跌。例如,在衰退期,僅有公債上漲,其他資產如股票、高收益債、投資等級公司債、特別股、新興市場債等,都會下跌。

緊接著衰退期之後的復甦期,公債價格下跌(殖利率上漲),股市則開始長期上揚。投資人若能掌握無風險利率循環,便能在衰退期之前的成熟期大量買進美國公債 ETF,在復甦期轉換為美股 ETF,從而獲取豐厚的收益,無需費力挑選飆股。

?

提醒投資人常被忽視但影響獲利的關鍵因素,作者無私分享研究心得。

?

ETF 目前廣受歡迎,但許多投資人忽略了封閉式基金(Closed-End Fund,CEF)的優勢。以 2008 年至 2021 年 3 月的長期績效為例,特別股封閉式基金(FFC)、標普 500 指數、特別股 ETF(PFF)三者相比,FFC 的報酬率達到 800%,意即 2008 年投資 FFC 100 萬元,至 2021 年 3 月市值超過 800 萬元,成長了八倍。

?

相較之下,標普 500 指數的報酬率僅有 250%,特別股 ETF(PFF)的報酬率更只有 200%。由此可見,投資於相同標的(美國特別股),採用封閉式基金的長期投資報酬,是 ETF 的四倍。

?

此外,在判斷美國是否發生通貨膨脹時,作者採用美國道富資產管理公司編製的物價指數,該指數每週更新一次,比官方公布的數據更即時。

?

作者不落俗套,在書中提出許多獨到且有助於投資人增加財富、拓展視野的觀點。

?

專家推薦? ? ? ? ? ? ? ? ? ?

?

台橡股份有限公司副總經理 王德蓓

國泰金控總經理 李長庚

專業投資人 林成博士

前中華民國駐印度大使 翁文祺

淡江大學教授 葉怡成

算利教官 楊禮軒

最佳方案有限公司執行長 鄭正一

全律會不動產委員會主委 蔡志雄律師

急診醫師 蔡賢龍

專業投資人錢世傑 教授

鑫耀生技總經理 龍季宏