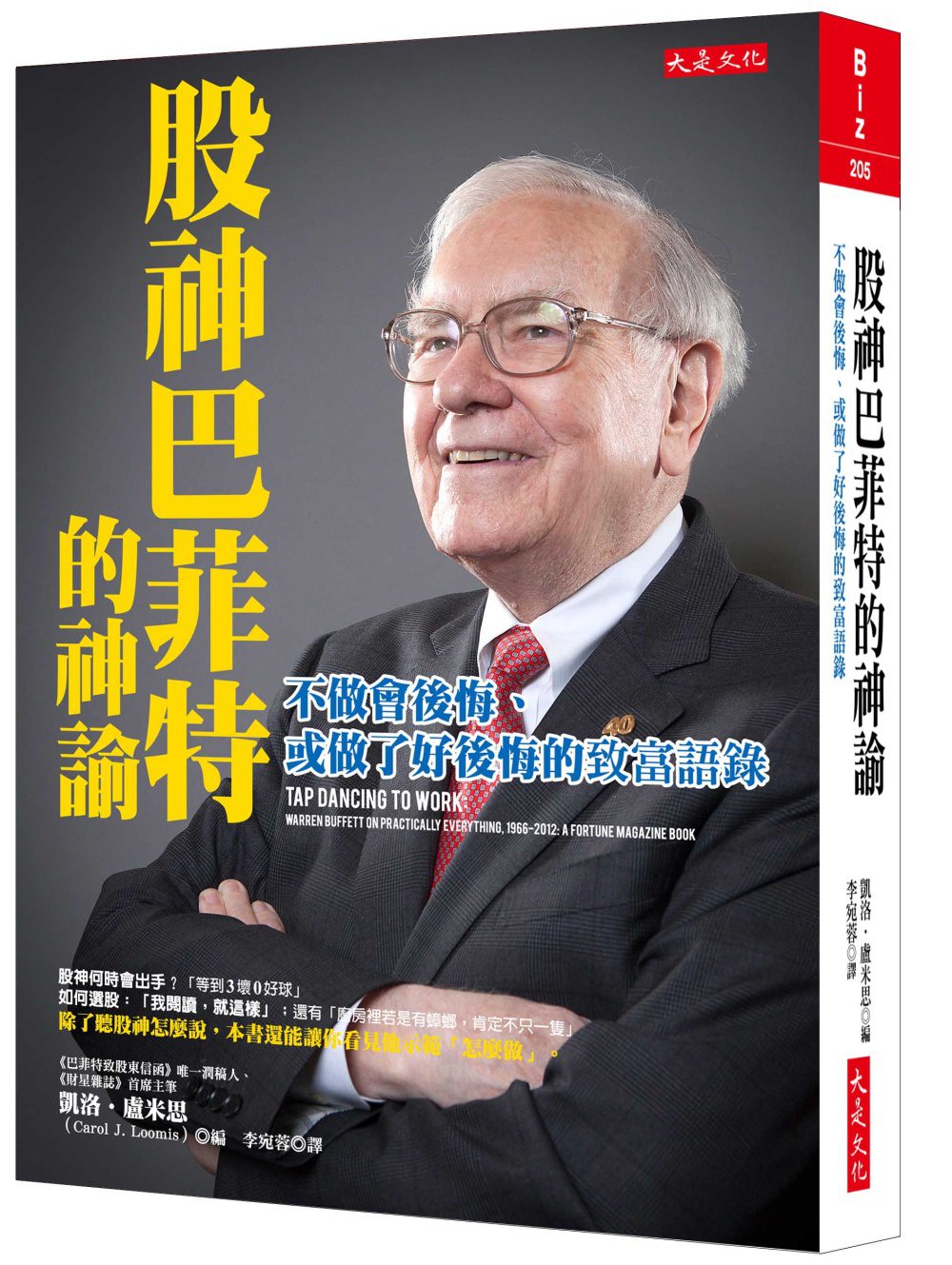

「巴菲特致股東信函」的唯一潤稿人盧米思,

認識股神將近50年,以60年資歷編著了這本書。

不過,2013年波克夏的股東大會上,巴菲特卻四處推銷:「這是我的書。」

因為,這是他畢生最完整的語錄重現與事蹟詮釋。

★ 空前絕後的作者群:巴菲特、比爾蓋茲、《財富雜誌》首席主筆盧米思等

★ 股神所有偉大交易的細節與思惟剖析完整重現,連巴菲特自傳都不曾提及

★ 上市第一週立刻榮登《紐約時報》、亞馬遜網路書店暢銷排行榜

比爾.蓋茲說:「從來沒人像巴菲特一樣,能把投資和商業解釋得那麼清楚。」沒看過本書,你不知道巴菲特的見解有多犀利好笑,本書編者盧米思是巴菲特認定唯一能整理他思想的詮釋者。巴菲特和她在本書中,很務實地告訴我們,他對世間所有事情的觀點(本書原文書名):

◎「股市令投資人大失所望的原因,不是股市下跌,而是儘管股市分明上漲,他們竟然還是賠錢」。

巴菲特這篇文章將近四十年前寫的,很像今天我們股市的狀況吧!通膨率若達到六%,就差不多吃光了股票投資人的利得。

◎通膨能有效打壓嗎?投資人應有的觀念是:

「包括政客、經濟學家、社會賢達在內,誰都不曉得通膨的走向。這些人還以為只要這裡、那裡調整一下,失業率和通膨率就會像訓練有素的海豹,聽我們的指揮。政府和議員大都誓死反對通膨,卻又誓死支持製造高通膨的政策。」

「在高通膨時代,所有的彆腳投資選項中,股票可能還是最理想的——只要買進時的價格夠低。」

◎巴菲特如何選股?何時才是出手好時機?

「我不是反對投資英特爾,只是不了解半導體,我從不碰我不懂的行業……你要等到3壞0好球時才出手。」「一開始吸引我的,往往是一堆壞消息」,就像美國運通從每股65元跌到谷底10元,而巴菲特是耐心十足的袖手旁觀。

◎不過股神自己也懊惱,早年的選股標準是「便宜企業」,事實證明不便宜:

過度追求業績的管理階層可能「開始玩弄數字,一項旁門左道的案例已經夠讓人嫌惡,而廚房裡若是有蟑螂,肯定不只一隻。」

◎巴菲特是在和查理•蒙格合夥、中年之後才學會找「好公司、用合理價買進」:

「假如你持有優秀企業,時間就是好朋友;但假如你持有的是表現平庸的公司,時間就變成敵人。」「我白白錯過了二十年,這段期間我總在尋找便宜貨,結果不幸真的找到了一些,最後悔的是買下波克夏」,巴菲特「看護這家企業二十年,時時悔恨當初怎麼會瞎了眼,掉進紡織產業裡男性西裝襯裡這種沒前途的艱困行業」。

◎人人都有機會像他成功嗎?當華盛頓大學生問他怎麼成功的,

他的開示非常與眾不同:「別做妨礙自己的事。」「促成我今天成就的力量其實很簡單,跟智商沒有關係——最重要的是理性。我向來把智商和天分看成引擎的馬力,可是引擎的產出效率,卻要視理性而定。」

◎打從60歲起,他已回覆過上萬次別人問他接班問題,厲害的是每次他的答案都不一樣。

他68歲的答案是:「我會繼續工作到死後五年左右,而且我已經給了董事會一塊通靈板,所以能夠保持聯繫。」為什麼他這麼篤定?

除了聽股神「怎麼說」,你還能看見他示範「怎麼做」。

本書是《財富雜誌》46年來,由股神親自執筆或編輯訪問的報導實錄(包括股神親筆投稿、卻預測出錯的神諭),由股神親自示範(並回顧)這46年來,他的每一個決策怎麼下、他如何從路人變股神——

除了睿智他還很有俠義心腸,看了本書你才會知道,巴菲特如何成功阻擋了第一次的全球金融危機——所羅門事件。這家公司讓股神套牢十年,終於成功獲利了結。但是巴菲特沒能擋住第二次的金融危機(長期資本管理公司事件)、乃至後來的房地美造成的二房風暴。

全書妙語如珠,你一定能從裡面找到受用一生的一句話。

說明:本書上冊內容:巴菲特1966-1998年語錄,與偉大戰績的勝負過程全記錄。下冊1999-2012年,給投資人與世人的幾堂課,以及自述有所為、有所不為的投資哲學。

語錄

不做會後悔、或做了好後悔的致富語錄

不妨礙自己,你也能跳著踢踏舞去上班

1.?? ?我是跳著踢踏舞步去上班的,所以每次聽到有人這樣說,我都會替他擔心:「我打算做個十年,因為我不是很喜歡這份工作,然後我就要去……」聽起來好像你打算守身如玉,等到老了才要好好享受男歡女愛,這可不是好主意。(見276頁)

2.?? ?我會繼續工作到死後五年左右,而且我已經給了董事會一塊通靈板,所以能夠保持聯繫。(見296頁)

3.?? ?促成我今天成就的力量其實很簡單,跟智商沒有關係——相信你們聽了都很開心——最重要的是理性。我向來把智商和天分看作引擎的馬力,可是引擎的產出(亦即引擎的效率)卻要視理性而定。(見274頁)

4.?? ?我給各位一個小建議:選出你最敬佩的人,然後拿紙筆寫下你佩服對方的理由,不過不許寫你自己。接著,誠實地寫出你最討厭的人,一樣把你討厭對方的理由列舉在紙上。(見274頁)

5.?? ?不要做妨礙自己的事。在座每一位都絕對有能力做我所做的任何事,並且超越我許多;可是未來你們當中有些人將有所成,有些人不會,不會的原因是你妨礙自己,而非世界不容許你成功。(見274頁)

6.?? ?良好聲譽需花一生的時間去建立,但只消五分鐘就能破壞殆盡。(見190頁)

7.?? ?我的工作和創新沒太大關連,其實我只做兩件事:一是我喜歡的資本配置,二是激勵一群並不為缺錢所苦的人,促使他們熱心盡職,使他們一早六點就心甘情願起床工作。(見281頁)

8.?? ?組織精簡讓我們把時間都花在管理業務上,而不是互相管理對方。(見98頁)

9.?? ?最合適的遺產數字是「足以讓子女覺得他們想做什麼都行,卻不足以讓他們游手好閒」。(見134頁)

把投資變簡單,你也能當股神

1.?? ?股神如何做投資判斷?「我們讀資料」就這樣。(見128頁)

2.?? ?投資這一行有個好處,成功不需要靠很多很多次交易。(見294頁)

3.?? ?你得等到3壞0好球的時機,才出手。(見109頁)

4.?? ?這是我們投資哲學的基石:永遠不要指望賣在高點。當你買進的價格夠低,就算脫手時賣個普通價格,也能大賺一筆。(見251頁)

5.?? ?真正的投資人歡迎價格波動。因為股市震盪劇烈,代表體質好的企業,其股價時不時會遭到不理性殺低。(見242頁)

6.?? ?在高通膨時代,所有彆腳的投資選項中,股票可能還是最理想的—只要買進時價格夠低。(見73頁)

7.?? ?買回庫藏股可以算是測謊機,可以檢驗管理階層心中是否真正有股東。(見119頁)

8.?? ?買進資產的最佳時機,很可能就在最難籌錢的時候。(見209頁)

9.?? ?投資沒有不出棒的好球,只有揮棒落空才算好球。(見252頁)

股神踩過的地雷,你更要學

1.?? ?許多併購案進行時,智商一碰到腎上腺素,就敗下陣來,追捕的興奮感令追趕的人盲目,使他們對緊追不捨所衍生的後果視而不見。(見95頁)

2.?? ?廚房裡要是有蟑螂,肯定不只一隻。(見199頁)

3.?? ?真正優秀的主管不會一覺醒來就發下宏願:「今天我要來削減成本。」難不成他會一覺醒來決定今天要好好呼吸?(見166頁)

4.?? ?只因某樣東西不討好,人們就棄之如敝屣,不過這卻是尋寶的好時機。華爾街人人看好的東西,你得花大錢才買得到。(見125頁)

5.?? ?我們(波克夏)的投資決策不是以信用評等為基礎。如果想要穆迪和標準普爾幫我們管錢,不如直接把錢給他們來得乾脆。(見127頁)

6.?? ?管理者和投資人都必須明瞭,會計數字只是評估一家企業的開端,而非結束。(見101頁)

7.?? ?我不是反對投資科技股,只是不了解半導體產業,而我從來不碰自己不懂的行業,也不碰我妹妹不懂的行業。(見79頁)

名人推薦

早安財經發行人沈雲驄、News98財經起床號主持人陳鳳馨

《我的職業是股東》林茂昌、雪球股系列作者溫國信、No. 1 財經部落格主綠角

專業財經媒體人與暢銷作家,一致推薦!

關於巴菲特自年輕時代到現今許多的重要事件,

以及當時巴菲特的思考,書裡都有詳盡的報導,

甚至還有巴菲特自己寫的文章,

對巴菲特迷來說,讀起來應該是格外愉快。——《我的職業是股東》、《用心於不交易》作者林茂昌

?