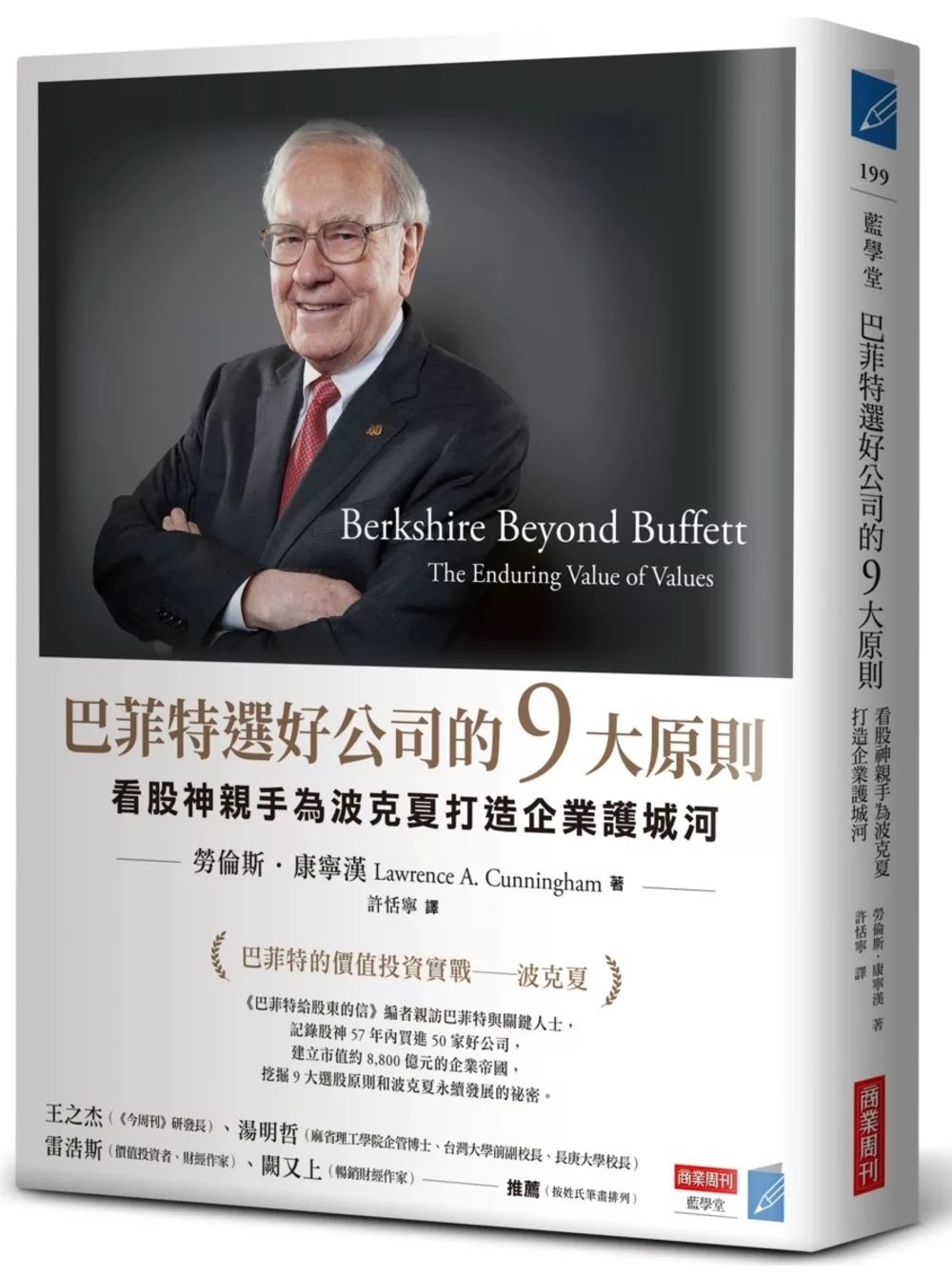

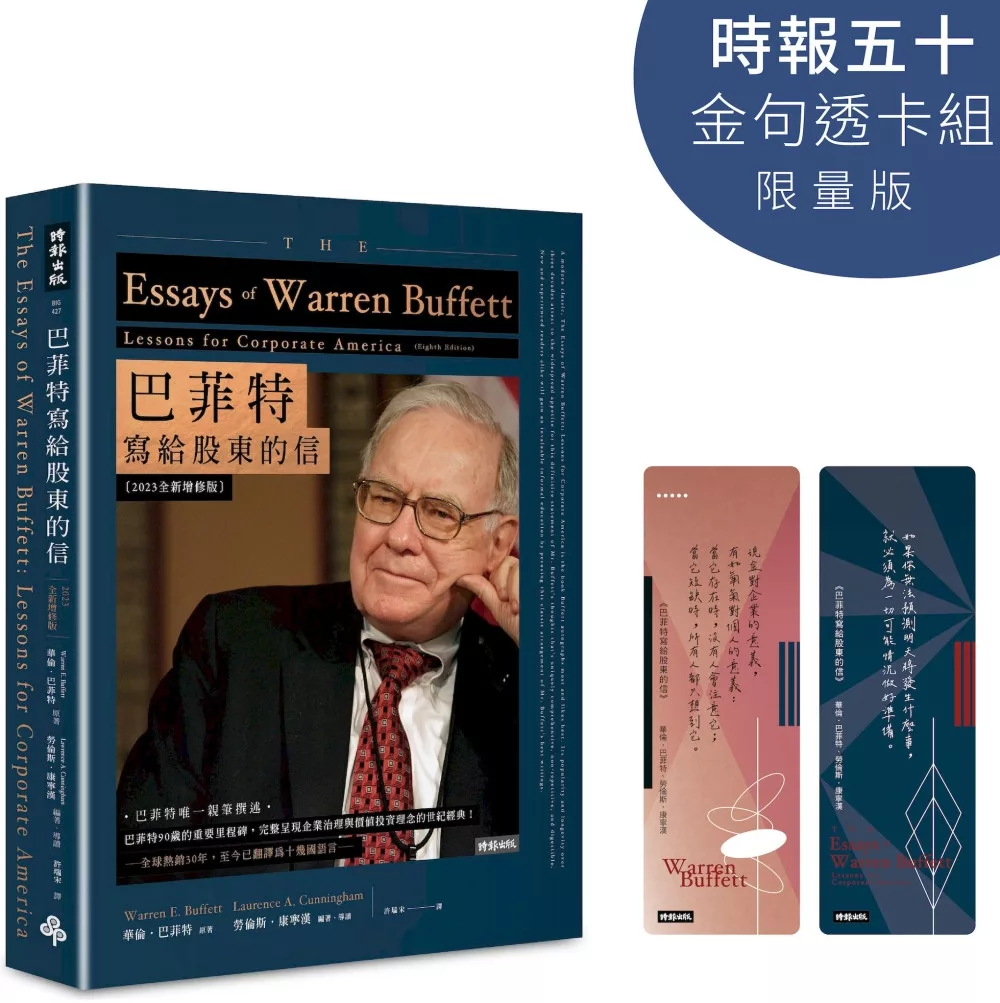

★巴菲特的價值投資實戰──波克夏★

《巴菲特給股東的信》編者親訪巴菲特與關鍵人士,

記錄股神57年內買進50家好公司,

建立市值約8,800億美元的企業帝國,

挖掘9大選股原則和波克夏永續發展的祕密。

本書是唯二特別獲得巴菲特許可,在波克夏股東大會現場販售的書。

市面上有很多書讓你了解巴菲特的人生故事和哲學,而本書直擊巴菲特如何打造出波克夏集團。

◎波克夏如何締造傳奇?

波克夏如何從長日將盡的小紡織廠,成為聲名遠播的選股公司?如何締造平均打敗大盤的紀錄?巴菲特看中何種特質和無形資產的公司?

◎認識波克夏企業帝國與子公司的共通特質

波克夏擁有超過50家重要子公司,子公司下又至少有200個事業部門,跨越貿易、金融、製造等眾多領域卻重複直指具有某些巴菲特偏好的特質。

◎學巴菲特這樣選價值股:波克夏(BERKSHIRE)的九大原則

•原則一:精打細算(B,Budget-conscious)

「蓋可保險」採用DM廣告行銷,不透過業務員推銷,把省下來的人力成本,透過更划算的保費,回饋給顧客,將省一塊賺十塊的節約精神展露無遺。

•原則二:真誠(E,Earnest)

「全國產物保險」專門承保燙手山芋,「通用再保」替其他保險業者提供擔保,都拿出頂級的理賠紀錄,將一諾千金轉化成利潤。

•原則三:信譽(R,Reputation)

「克萊頓房屋」靠謹慎放貸度過金融危機,「班傑明摩爾油漆」為維護高品質,犧牲市占率也在所不惜。標榜童叟無欺、誠信至上會迎來高報酬。

•原則四:家族力量(K,Kinship)

家族企業致力於永續經營,而波克夏賦予經營自主權,讓雙方惺惺相惜。巴菲特解決「內布拉斯加家具城」的家族糾紛,也讓「赫爾茲伯格鑽石」美夢成真。

•原則五:開創精神(S,Self-starters)

為別人訓練飛行員的「飛安公司」;首創分時共享的「利捷航空」;以實驗精神製作冰淇淋的「冰雪皇后」,都是靠實驗、創新,白手起家大賺錢。

•原則六:不干涉原則(H,Hands off)

波克夏秉持權力下放,但堅持不能破壞公司信譽。「頂級大廚」透過沒有固定上班時間,也沒有指定推銷區域的銷售團隊打天下,這群銷售團隊展現了充分授權有回報。

•原則七:精明投資(I,Invertor savvy)

併購時,慎選對象和價格。「MiTek」同時採取補強型和增強形購併。「路博潤」靠併購強化內部技術,並打開各方觸角。

•原則八:堅守基本產業(R,Rudimentary)

腳踏實地,不碰新奇或冒險事業。「BNSF鐵路」精進本業,扭轉鐵路文化。「蕭式工業」建立品牌、經營零售店失敗,後回歸製作CP值高的地毯。

•原則九:永續(E,Eternal)

波克夏從不斷被轉手的企業中,發現價值,並成為它們的避風港。「布魯斯運動鞋」因而能重回小眾路線,「森林河」才能大膽追夢,持續發展。

(本書為《少了巴菲特,波克夏行不行?》增修、改版)

本書特色

1. 從波克夏併購,了解巴菲特精準投資的標準

巴菲特是波克夏的護城河,本書告訴你巴菲特如何併購、評估公司的價值選股思維邏輯和準則。

2. 一本書了解波克夏的過去、現在和未來

市面上少有完整介紹波克夏之作,從紡織廠轉型為控股公司、不斷衍生領域高度分散的子公司,以及巴菲特如何思考布局接班。

3. 巴菲特支持的精采企業故事、理論有據

《巴菲特寫給股東的信》作者,由巴菲特引薦波克夏重要人物協助調查、受訪之外,也從財報和子公司眾多文字資料,勾勒出各有特色的企業風貌。

推薦

王之杰(《今周刊》研發長)

湯明哲(麻省理工學院企管博士、台灣大學前副校長、長庚大學校長)

雷浩斯(價值投資者、財經作家)

闕又上(暢銷財經作家)

(按姓氏筆畫排列)

「康寧漢是波克夏忠實支持者熟悉的作者與學者,巴菲特欽點他記錄與整理波克夏著名的年報。這次他帶著我們朝新方向前進,直接深入巴菲特買下的公司,這是本見解深刻的重要著作。」──《勝券在握》(The Warren Buffett Way)作者�羅伯特•海格斯壯(Robert G. Hagstrom)

「透過獨特的企業故事,以及波克夏和巴菲特共同具備的重要價值觀,如正直、自主、創業精神和長遠發展的眼光,精彩描繪了波克夏50家子公司,以及股神巴菲特的8800億美元企業帝國。」──《富比士》雜誌(Forbes)

「深入發掘波克夏的投資組合和巴菲特的管理理論。此外,本書突破既往,呈現出巴菲特身為傑出管理者的一面,而不只是傳奇的投資家。」──商業情報供應商�湯森路特斯(Thomson-Reuters)

?